1. Juli 2024 von Milena Fluck und Andy Schmidt

Entscheidungsfindung unter Unsicherheit

Wenn wir Entscheidungen treffen - und seien sie noch so wichtig -, spielt nicht nur eine Rolle, wer die Entscheidung trifft, sondern auch das Umfeld. Wir definieren Risiko als die Möglichkeit, dass eine Entscheidung zu einem Verlust oder einem unerwünschten Ergebnis führt. Dabei ist das Risiko das Multiplikationsprodukt aus Konsequenz und Wahrscheinlichkeit. Beim Roulette in der europäischen Variante hat man innerhalb von 30 Runden eine 45 Prozent Chance (Wahrscheinlichkeit), die Zahl niemals korrekt vorherzusagen (Konsequenz). Es handelt sich um ein genau definiertes Verlustrisiko. In der realen Welt sind Risiken oft nicht so einfach zu definieren. Daher müssen wir zwischen Entscheidungen, die unter Risiko getroffen werden und der Unsicherheit über diese Risiken unterscheiden. Wie wahrscheinlich ist das eintreten einer Konsequenz? Kennen wir alle Risiken?

Information is the resolution of uncertainty.

Claude Shannon

Diese Art der Unsicherheit wird als epistemische oder systematische Unsicherheit bezeichnet und bedeutet den unvollständigen Stand der wissenschaftlichen Erkenntnisse. Sie kann durch zusätzliche Informationen verringert werden. Häufig erhalten wir mehr Informationen, indem wir Fachleute und eine Beratung beauftragen. Obwohl neue Informationen die Unsicherheit verringern können, können sie auch die Unsicherheit erhöhen, da sie das Vorhandensein von Risiken oder unbekannten Wahrscheinlichkeiten von Risiken aufdecken können.

Aleatorische oder statistische Unsicherheit hingegen bezieht sich auf den Begriff der Zufälligkeit. Es gibt eine Zufälligkeit in der Welt, die wir einfach nicht vorhersagen können.

Black Swan Ereignisse beschreiben unteranderem unvorhersehbare Ereignisse, die jenseits dessen liegen, was wir normalerweise erwarten würden, und die potenziell schwerwiegende Folgen haben. Lange Zeit glaubte man nur an weiße Schwäne, bis man in Australien schwarze Schwäne entdeckte, als niemand damit rechnete. Zu den Ereignissen, die als schwarze Schwäne gelten, gehören unter anderem die Finanzkrise von 2007 und die Atomkatastrophe in Fukushima. Denkt mal an schwarze Schwäne in euren Projekten. Dinge, die ihr niemals hätten kommen sehen, auch wenn ihr euch im Nachhinein vielleicht fragt, ob man das nicht doch hätte vorhersehen müssen.

Wenn wir alle Alternativen und ihre Wahrscheinlichkeiten und Konsequenzen in Bezug auf eine Entscheidung kennen, haben wir eine überschaubare kleine Welt als unseren Lösungsraum, in dem wir den Entscheidungsprozess und die Entscheidung optimieren können. Nicht jedoch in einer unsicheren Welt. Wir haben es mit Risiko versus Unsicherheit zu tun, eine Unterscheidung, die von grundlegender Bedeutung ist. Optimierungsmethoden wie die Bayes'sche Inferenz liefern die bestmöglichen Antworten. Aber nicht in der großen unsicheren Welt, in der Informationen unbekannt oder nicht bekannt sind. Die meisten Entscheidungen in der realen Welt werden unter Unsicherheit getroffen. Die reale Welt ist ein nicht greifbares System mit weitaus mehr Komplexität und Abhängigkeiten. Entscheidungen in einer solchen Welt reichen von "Soll ich heute Abend Essen bestellen?" bis zu "Mit wem soll ich mich verabreden?".

Irgendwann werden wir vielleicht in der Lage sein, alle Risiken und ihre Wahrscheinlichkeiten zu berechnen, und wir werden die optimale Lösung durch Berechnung finden, aber im Alltag treffen wir solche Entscheidungen mit viel weniger Überlegung. Manche Berechnungen würden ein Leben lang dauern, und dann gibt es natürlich auch noch schwarze Schwäne. Für manche Entscheidungen werden wir wohl nie eine perfekte Lösung finden - egal, ob wir ein Mensch oder eine Maschine sind. Aus diesem Grund verwenden wir in beiden Welten unterschiedliche kognitive Prozesse. In einer Welt mit vollständig bekannten Risiken und Alternativen können wir statistisch denken und unsere Gewinne und Verluste rechnerisch verfolgen, was uns die Möglichkeit gibt, uns anzupassen. In einer unsicheren Welt müssen wir uns oft auf einfaches und schnelles heuristisches Denken verlassen. Aber wie funktioniert das Treffen von Entscheidungen unter Unsicherheit genau?

Es gibt drei Hauptstränge der Forschung, die wir untersuchen werden:

- 1. In normativen Ansätzen hat die Forschung untersucht, wie Menschen Entscheidungen treffen sollten.

- 2. Deskriptive Ansätze hingegen untersuchen, wie Menschen bereits Entscheidungen treffen.

- 3. Das dritte und deskriptive Forschungsgebiet sind Heuristiken, die in den letzten Jahrzehnten stark an Interesse gewonnen haben.

Der Entscheidungsträger

Homo Oeconomicus

In der Wirtschaftstheorie wird der Homo Oeconomicus als Modell für einen idealen Menschen verwendet, der ausschließlich nach wirtschaftlichen Kriterien denkt und handelt. Er handelt rational und strebt nach dem größtmöglichen Nutzen. Darüber hinaus verfügt er über vollständiges Wissen über seine wirtschaftlichen Entscheidungen und Konsequenzen sowie über vollständige Informationen über Märkte und Güter.

Dennoch ist sich die mathematische Ökonomie bewusst, dass es auch bei rationalen Akteuren wie dem Homo Oeconomicus einen gewissen subjektiven Einfluss gibt. Die Erwartungsnutzentheorie geht daher davon aus, dass rationale Akteure den Nutzen - die subjektive Erwünschtheit ihrer Handlungen - maximieren sollten. Nützlichkeit ist subjektiv relativ. Für Obdachlose kann ein Euro ein Abendessen sichern, während Multimillionäre einen Euro verlieren können, ohne es je zu bemerken. Es bleibt die gleiche Münze, aber sie stellt ein völlig anderes Maß an Nutzen dar. Der marginale Nutzen sinkt mit jedem Euro, den wir gewinnen.

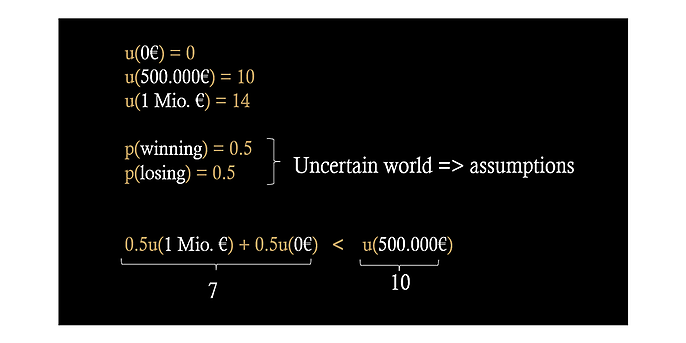

Ein Beispiel: stellt euch vor ihr findet ein Lotterielos. Mit einer Wahrscheinlichkeit von 50 Prozent gewinnt ihr eine Million Euro, während Sie die gleiche Chance haben, nichts zu gewinnen. Nun kommt ein Multimillionär vorbei und bietet Ihnen 500.000 Euro, um euch das Los abzukaufen. Werdet ihr es behalten oder verkaufen?

Normative Ansätze wie die Erwartungsnutzentheorie versuchen den Homo Oeconomicus anzuleiten, wie er in diesem Fall die beste Entscheidung treffen kann. Die Entscheidungsfindung auf der Grundlage der Erwartungsnutzentheorie setzt voraus, dass man die Wahrscheinlichkeit aller relevanten Systemausgänge bewertet. Der Wert jedes zusätzlichen Euros wird geringer, je mehr man hat.

Wenn man von nichts zu einer halben Million kommt, wird der Nutzen höher bewertet als wenn man von einer halben Million zu einer Million kommt. Daher könnte der Nutzen für 500.000 Euro bei zehn liegen, während Sie die Million nur mit 14 bewerten würden – subjective Bewerung der Autorin. In diesem Fall sind die Wahrscheinlichkeiten von Gewinn und Verlust eindeutig. In einer unsicheren Welt müssen wir Annahmen über die Wahrscheinlichkeiten treffen und den subjektiven Nutzen individuell bestimmen. Wenn wir das Multiplikationsprodukt der Wahrscheinlichkeit mal dem subjektiven Nutzen für alle gegebenen Ergebnisse addieren, erhalten wir die Ergebnisse für den Gesamtnutzen eines jeden Szenarios. Wenn wir diese vergleichen, erhalten wir unsere Antwort, die je nach Vermögen des Lesers unterschiedlich ausfallen kann.

In der Regel ist die Nutzenfunktion innerhalb eines Bereichs, der im Vergleich zum Betriebskapital des Entscheidungsträgers klein ist, nahezu linear. Für eine große Versicherungsgesellschaft könnte die Kurve in einem Datenbereich linear erscheinen, in dem ein kleines Ingenieurbüro bereits die Auswirkungen des marginalen Nutzens spürt. Für eine große Versicherungsgesellschaft, die jedes Jahr Millionen von Euro einnimmt, sind „kleine“ Entscheidungen nicht so schwerwiegend wie für ein kleines Ingenieurbüro mit nur ein paar Tausend Euro. Dieser „Größeneffekt“ ist ein grundlegendes Geschäftsmodell von Versicherungsunternehmen. Die Versicherungsgesellschaft kann in einer Welt der Unsicherheit Risiken mit bekannten Wahrscheinlichkeiten, Risiken mit unbekannten Wahrscheinlichkeiten und unvorhergesehene Ereignisse mit negativen finanziellen Folgen für ihre Kundschaft übernehmen, die selbst nicht in der Lage sind, diese zu bewältigen.

In der realen Welt müssen wir natürlich auch andere Faktoren als Geld und deren Nutzen berücksichtigen. Zum Beispiel den Nutzen der Gesunderhaltung von Arbeitnehmern oder die Auswirkungen einer Entscheidung auf den Klimawandel. Aus ethischer Sicht stellt sich daher die Frage, aus wessen Perspektive der Nutzen bestimmt wird. Können Faktoren wie die Gesundheit der Mitarbeitenden ökonomisch wie Geld gewichtet werden? Dies wird bei kosteneffizienten Maßnahmen wichtig. Das Ziel einer politischen Maßnahme ist es, ein Ziel mit möglichst geringen Kosten zu erreichen. Kosten und Wirksamkeit sollten aus gesellschaftlicher Sicht bewertet werden. Der Utilitarismus ist die Summe aller individuellen Nutzen, während Kosten und Nutzen dann in erwarteten Nutzeneinheiten gemessen werden können. Aus diesem Grund verhindern in Neuseeland Zäune in Schwimmbädern das Ertrinken von Kindern, aber es werden keine Haifischnetze für den seltenen Fall eines Haiangriffs installiert, obwohl der Tod ebenso tragisch ist. Die Installation von Zäunen in Schwimmbädern ist kostengünstiger und rettet mehr Leben. Diese Maßnahme wird daher als kosteneffizienter angesehen.

Menschen

Im Gegensatz zum Homo Oeconomicus ist der Mensch in den meisten Fällen nicht vollkommen rational, aber er ist auch nicht vollständig wirtschaftlich motiviert. Der Mensch ist ein Individuum mit kognitiven Einschränkungen und affektiven Verzerrungen. Aus diesem Grund kann es kein Rezept geben, das den Menschen vorgibt, wie sie optimale Entscheidungen treffen können. Ein weiterer Forschungsschwerpunkt besteht also darin, zu untersuchen, wie Menschen unter Unsicherheit tatsächlich Entscheidungen treffen. Wir werden uns nun mit deskriptiven Ansätzen befassen.

Eine wichtige Theorie in diesem Bereich ist die Prospect Theory, eine Theorie der Verhaltensökonomie, die 1979 von Daniel Kahneman und Amos Tversky entwickelt wurde. Dabei werden die Eintrittswahrscheinlichkeiten möglicher Umwelteinflüsse nicht objektiv, sondern anhand einer Wahrscheinlichkeitsgewichtungsfunktion gewichtet. Der Nutzen für den Entscheidungsträger wird nicht anhand des absoluten Nutzens gemessen. Er bezieht sich zum einen auf einen Referenzpunkt und die Veränderung dieses Referenzpunktes.

Ein Beispiel: Ein Glas Wasser kann ein paar Cent wert sein, wenn man im Büro sitzt und keinen Durst. Es kann sehr viel mehr wert sein, wenn man allein in der Wüste ist und kurz vor dem Verdursten steht. Zum anderen werden Verluste aufgrund verschiedener möglicher Erklärungen stärker gewichtet als Gewinne. Im Bereich der Verluste ist das Verhalten von Menschen risikofreudiger als bei Gewinnen. Daher wird das Eintreten unwahrscheinlicher Ereignisse im Bereich der Verluste oft als zu hoch bewertet.

Der Schmerz, etwas zu verlieren, ist stärker als die Freude, etwas zu gewinnen. Eine Erklärung dafür ist der Endowment Effect. Er besagt, dass Dinge einen höheren Wert haben, die für uns eine symbolische oder emotionale Bedeutung haben. Stellt euch vor, ihr bekommt ein altes, klappriges Auto zum 18. Geburtstag. Zehn Jahre später bekommt ihr dann ein neues, schickeres Auto. Wenn ihr nun eure alte Klapperkiste verkauft, werdet ihr immer noch viel mehr Geld dafür verlangen, als ihr selbst bereit wärt zu zahlen. Eigentum schafft eine Assoziation zwischen euch und dem Gegenstand, die dazu führt, dass ihr den Wert des Gegenstandes höher einschätzt. Der Endowment Effect könnte auch erklären, warum Studien eine höhere Risikobereitschaft bei beruflichen Entscheidungen - also im Namen des Unternehmens - im Vergleich zu risikofreudigem Verhalten bei privaten Entscheidungen feststellen.

Eine weitere menschliche Anomalie bei der Entscheidungsfindung ist der Status-quo-Bias. Menschen haben die Tendenz, nichts zu tun, wenn sie vor einer Entscheidung stehen. Wir halten lieber an der Norm fest, solange die Standardoption als positiv angesehen wird. Warum sollten wir ein neues Gericht von der Speisekarte unseres Stammrestaurants wählen, wenn wir sicher sein können, dass wir von dem einen Gericht, das wir immer gewählt haben, nicht enttäuscht werden. Dies lässt sich auch in der Wirtschaft beobachten, wo sich die Investitionen nicht ändern, obwohl es keine Rendite gibt.

Und warum?

- Erstens haben wir den Irrglauben, dass das Festhalten an der Standardoption "die sichere Sache" ist, und wir haben Angst, später Änderungen zu bereuen. Dies wird als regret avoidance bezeichnet.

- Zweitens hilft uns das Festhalten am Status quo, überhaupt keine Entscheidungen zu treffen, was wir nicht wirklich mögen, da Entscheidungen Stress verursachen. Der Erhalt des Status quo ist für Menschen, die mit ihrem Status zufrieden sind, besonders attraktiv ist. In Bezug auf das obige Beispiel sind das die Menschen im Büro und nicht in der Wüste.

- Darüber hinaus kann es auch als Entscheidung angesehen werden, gar keine Entscheidung zu treffen und beim Status quo zu bleiben.

Entscheidungen, ob wir sie nun für uns selbst oder für eine ganze Gesellschaft treffen, haben Konsequenzen. Diese können monetärer oder nicht-monetärer Art sein, wie zum Beispiel Auswirkungen auf Komfort und Bequemlichkeit. Zeitliche Konsequenzen wie "ich werde zu spät kommen", soziales Leben, Karriere oder Gesundheit.

Andererseits können wir durch unsere Entscheidungen Belohnungen erhalten. Es gibt primäre Belohnungen wie Nahrung, Sicherheit und Wasser, die unser Überleben betreffen und einfach biologische Bedürfnisse sind, sowie sekundäre Belohnungen, die für den Zugang zu weiteren primären oder sekundären Belohnungen genutzt werden können. Mit Geld kann man ein Sicherheitssystem für sein Haus kaufen und damit mehr Sicherheit erkaufen.

Der Mensch versteht das Verhältnis zwischen Risiko - Konsequenz multipliziert mit der Wahrscheinlichkeit - und Belohnung. Die Risk-Reward-Heuristik besagt, dass wir hohe Auszahlungen mit geringen Wahrscheinlichkeiten verbinden, eine Belohnung zu erhalten, und andersherum.

Stellt euch vor, ihr könnt bei einer Verlosung eine PlayStation 5 gewinnen. Wir werden davon ausgehen, dass es unwahrscheinlich ist, dass wir gewinnen. Wenn man hingegen nur einen Schokoriegel gewinnen kann, nehmen wir an, dass unsere Gewinnwahrscheinlichkeit viel höher ist. Auch wenn wir die Gewinnchancen bei der Verlosung nicht kennen. Die Gewinnchance könnte in beiden Fällen die gleiche sein. Menschen schätzen fehlende Wahrscheinlichkeiten aus erlernten Risk-Reward-Beziehungen.

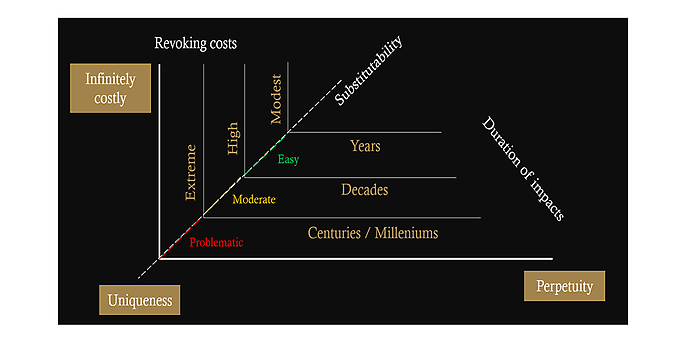

Weitere Einflussfaktoren sind die Reversibilität und die Widerrufbarkeit von Folgen. Die Reversibilität beschreibt die Möglichkeit, zu einem früheren Zustand zurückzukehren. Die Auswirkungen der Reversibilität werden durch physikalische Gesetze geregelt. Amputationen von Körperteilen oder das Abschmelzen des Grönlandeises können nicht einfach rückgängig gemacht werden. In den Wirtschaftswissenschaften wird die Reversibilität eher als widerruflich bezeichnet. Die Widerrufbarkeit beschreibt die Dauer und die Kosten, die nötig sind, um eine Entscheidung zu widerrufen. Ein Beispiel: Man entscheidet sich, länger zu schlafen. Die Folge ist, dass man einen gebuchten Flug verpasst. Wie viel wird es kosten ein neues Ticket zu kaufen? Wie viel später wird man ankommen?

Im Zusammenhang mit dem Klima wird häufig über die Irreversibilität diskutiert. Wenn wir über natürliche Ressourcen sprechen, müssen wir oft die extremen Kosten der Reversibilität, die langfristigen Auswirkungen und die Einzigartigkeit dieser Ressourcen berücksichtigen. Wenn wir alle fossilen Brennstoffe verbrauchen, werden wir dann in der Lage sein, sie zu ersetzen?

In der Wirtschaft führt die Unumkehrbarkeit zu einer Zurückhaltung bei Investitionen. Das bedeutet, dass der Verkaufspreis niedriger ist als der Einkaufspreis. Dies führt zu Verlusten. Wenn der Kaufpreis nicht durch künftige Einnahmen gedeckt werden kann, sind die Kosten für die Rücknahme der Kaufentscheidung zu hoch und die Entscheidung wird unumkehrbar.

Schauen wir uns einen anderen menschlichen Faktor an. Um Bundeskanzlerin oder Bundeskanzler zu werden, muss man mindestens 18 Jahre alt sein, um Bundespräsidentin oder Bundespräsident zu werden 40 Jahre und um US-Präsidentin oder -Präsident zu werden 35 Jahre. Aber hilft Ihnen das Alter wirklich, unter Unsicherheit mehr gesellschaftlich günstige Entscheidungen zu treffen. Stellt euch vor, ihr bekommt einen Strafzettel für zu schnelles Fahren. Wenn ihr das nächste Mal zu schnell fahrt, erinnert ihr euch vielleicht an das unangenehme Gefühl und fahrt langsamer, um einen weiteren Strafzettel zu vermeiden. Ihr erinnert euch an dieses Gefühl - ein somatischer Marker ist gesetzt worden. Somatische Marker sind Veränderungen im Körper, wie Herzrasen, Angst oder Hitze, die mit Emotionen verbunden sind.

Nach der Somatic-Marker-Hypothese beeinflussen somatische Marker die spätere Entscheidungsfindung stark. Das bedeutet, dass wir aus Fehlern lernen, weil wir diese emotionalen Zustände reaktivieren können. Und noch besser, man kann diese somatischen Marker in einer Als-ob-Körperschleife verwenden: Wir können uns einfach vorstellen, einen weiteren Strafzettel zu bekommen und dieses unangenehme Gefühl imaginär reproduzieren. Es mag nicht am Alter liegen, aber Menschen mit mehr Lebenserfahrung könnten mit einer "Folge deinem Bauchgefühl"-Strategie eher erfolgreich sein.

Ökologische Rationalität

Menschen können Entscheidungen nicht durch statistische Berechnungen optimieren, nicht nur wegen der begrenzten Ressourcen, sondern auch, weil sie Menschen in unterschiedlichen Umgebungen und mit individuellen Perspektiven sind. Die Zeit für Entscheidungen ist immer begrenzt. Kollektive Entscheidungen können länger dauern als individuelle Entscheidungen. Außerdem verfügen wir nur über begrenzte Informationen und haben eine subjektive Wahrnehmung der Welt. Wir sind nicht vollkommen rational. Stattdessen passen wir unsere Entscheidungsstrategien an unterschiedliche Umgebungen an, wie es das Konzept der ökologischen Rationalität nahelegt, ein weiterer beschreibender Ansatz für die Entscheidungsfindung.

Stellt euch vor, ihr wollt eine große Kreuzung mit Ampeln überqueren. Das rationale Verhalten wäre folgendes: Gehen Sie, wenn Sie eine grüne Schaufensterpuppe sehen, bleiben Sie, wenn Sie die rote sehen. Wenn sich alle Teilnehmenden am Straßenverkehr an diese Grundlogik halten, dürfte niemand zu Schaden kommen, es sei denn, die Ampel ist defekt.

Ihr habt es jedoch eilig und wollt nicht warten, bis die Ampel grün wird. Das ist keine sofortige Reaktion, sondern ein Prozess der sorgfältigen Abwägung, der mit einem gewissen Zeitdruck verbunden ist. Jede Sekunde, die verstreicht, ohne dass ihr euch entschieden haben, schmälert die erwartete Belohnung für die Zeitersparnis, und ihr werdet es euch noch einmal überlegen müssen. Ihr könntet bei eurer Entscheidung in Betracht ziehen, ob ihr die Lichter und Geräusche eines ankommenden Fahrzeugs hören könnt. Andererseits regnet es stark, so dass ihr die Lichter vielleicht nicht sehen könnt. Außerdem habt ihr gelesen, dass Elektroautos beim Fahren keine Geräusche machen. Aber es gibt aber noch nicht viele dieser Autos auf den Straßen. Außerdem ist es zwei Uhr nachts. Die Wahrscheinlichkeit, dass Fahrzeuge kommen, ist gering. Man entscheidet sich unter verschiedenen Umständen innerhalb von Sekunden, die Straße zu überqueren, und es ist vielleicht nicht immer optimal, dies zu tun. Das ist ein Grund, warum es an Kreuzungen zu Verkehrsunfällen kommt.

Bei der Rationalität werden Entscheidungen auf der Grundlage oder in Übereinstimmung mit Vernunft und Logik getroffen. Die begrenzte Rationalität ist ein Prozess, bei dem wir versuchen, eine Entscheidung zu treffen, die eher zufriedenstellend als optimal ist. Es handelt sich um Entscheidungen, die unter Berücksichtigung der Unsicherheit getroffen werden, denn wir kennen nicht alle Wahrscheinlichkeiten und Fakten, die zu berücksichtigen sind. Außerdem gibt es einfach zu viele Faktoren, die wir berücksichtigen könnten. Hier kommt die adaptive Toolbox ins Spiel. Eine Sammlung von schnellen und sparsamen Heuristiken. Mit Heuristiken lassen wir einen Teil der Informationen im Entscheidungsprozess außer Acht. Heuristiken sind ökologisch rational, weil die Entscheidungsfindung mit ihnen unter Bedingungen begrenzter Rationalität effektiv ist. Wir treffen Entscheidungen schneller und sparsamer als mit komplexeren Methoden. Dennoch werden Optimierungstheorien oft als genauer wahrgenommen, wenn es darum geht, "optimale" Entscheidungen zu treffen.

Das sind fälschliche Annahmen in diesem Bereich:

- 1. Heuristiken führen zu zweitbesten Ergebnissen bei der Entscheidungsfindung; Optimierung ist immer besser.

- 2. Wir verwenden nur Heuristiken aufgrund begrenzter kognitiver Ressourcen.

- 3. Menschen verlassen sich auf Heuristiken nur bei Routineentscheidungen von geringer Bedeutung.

Schauen wir uns eine Heuristik an, die für die Entscheidungsfindung wichtig ist. Natürlich gibt es noch viele andere.

Die 1/N-Heuristik

Diese Heuristik führt dazu, alle Ressourcen gleichmäßig auf jede der N Alternativen - also alle Optionen - zu verteilen. Ein Beispiel für Eltern ist die gleichmäßige Verteilung von Zeit und Aufmerksamkeit auf alle Kinder. In vielen Situationen werden Fairness und Gerechtigkeit durch eine gleichmäßige Verteilung der Ressourcen erreicht.

In einer Finanzstudie wurden 14 Portfolioregeln untersucht.

Bei diesen Optimierungsregeln geht es darum, wie die Vermögenswerte in einem Portfolio gewichtet werden sollen. Zu diesen Regeln gehörten die Stichproben-Mittelwert-Varianz und multiple Bayes'sche Ansätze. Es wurden sieben empirische Datensätze verwendet. Unter anderem der MSCI. Alle mit Daten aus den letzten 21-41 Jahren.

Zum Vergleich wurde eine naive Diversifizierung von 1/N alle Vermögenswerte gleich gewichtet, was als gleichgewichtetes Portfolio bezeichnet wird. Mit dieser Taktik wurde eine bessere Vorhersage außerhalb der Stichprobe erreicht als mit allen Optimierungsregeln in Bezug auf Sharpe Ratio, Sicherheitsäquivalenz und Umsatz. Während die Optimierungsmodelle nach längerer Zeit der Schätzung bessere Ergebnisse erzielen. Um 1/N für ein Portfolio mit 25 Vermögenswerten zu übertreffen, beträgt das Schätzungsfenster mehr als 3.000 Monate mit auf den US-Aktienmarkt kalibrierten Parametern. Dies zeigt, dass eine einfache Heuristik die Optimierungsmodelle für große Märkte mit großer Unsicherheit übertrifft und damit die erste Annahme widerlegt.

Heuristiken funktionieren also besser in einer Welt der Unsicherheit und sind besser als Optimierungsstrategien. Aber warum? Eine Erklärung ist das Bias-Varianz-Dilemma. Wir wollen, dass unsere Modelle die Zukunft genau vorhersagen, aber das ist mit Aufwand verbunden. Es führt zu einem Kompromiss zwischen Genauigkeit und Aufwand. Durch Optimierung minimieren wir kontinuierlich die Vorhersagefehler. Je mehr wir berechnen, desto besser wird unsere Genauigkeit. Das funktioniert aber nur, wenn wir unsere Leistung messen können. Werden wir bei der Vorhersage der Ergebnisse einer Entscheidung auch tatsächlich besser? Das ist in einer Welt der Unsicherheit schwer zu messen. Heuristiken hingegen verwenden viel weniger Informationen und Berechnungen. Sie treffen Entscheidungen oft aus einem einzigen Grund, schnell, sparsam und ignorieren weitere Hinweise.

Warum sollte die Verwendung von weniger Informationen und Berechnungen zu mehr Genauigkeit führen? Um zu entscheiden, sollten wir Daten aus der Vergangenheit untersuchen. Was wissen wir bereits? Im Fitting-Prozess vresuchen wir Muster zu erkennen, die uns beim zweiten Schritt, der Vorhersage, unterstützen. Während das Fitting natürlich wichtig ist, ist die Vorhersage der signifikante Schritt, denn ob wir eine gute Vorhersage treffen, könnte darüber entscheiden, ob wir überleben. Menschen vergessen, Maschinen nicht. Daher haben sie viel mehr Daten, die sie für das Fitting verwenden können. In einer großen Menge von Daten kann man viele Ausreißer finden. In der Statistik erzeugen diese Ausreißer Varianz in den Daten und führen oft zu einem Fehler beim Fitting, der auf der Empfindlichkeit gegenüber kleinen Schwankungen in den Testdaten beruht. Dies wird als Overfitting bezeichnet.

Wir können nun unsere Daten anpassen, indem wir über die Ausreißer lernen und sie vereinfachen, indem wir die Linie begradigen und einen guten Kompromiss finden. Falsche Annahmen in Lernalgorithmen können jedoch zu einer unzureichenden Anpassung und einer zu starken Vereinfachung führen. Hier sprechen wir von Underfitting oder Oversimplification.

Das Bias-Varianz-Dilemma ist übrigens nach wie vor ein Problem beim überwachten Lernen, etwa bei Klassifizierung und Regression. Auch wenn gezeigt werden konnte, dass große Sprachmodelle von Open AI bereits einige Arten von Heuristiken anwenden.

Wie gehen wir mit der Unsicherheit in der IT um?

IT-Workflow

Wie wir alle wissen, sind Projekte mit unerwarteten Veränderungen auf dem Markt, in der IT-Branche, in der Organisation oder im Recht konfrontiert. Vor ein paar Jahrzehnten kamen einige Leute zu dem Schluss, dass bei der Verwendung von Wasserfallmodellen in der IT-Entwicklung Entscheidungen zu früh im Prozess getroffen werden müssen. Was aber, wenn sich die ursprüngliche Entscheidung als nicht zufriedenstellend erwiesen hat? Was ist mit unvorhergesehenen Veränderungen auf dem Markt? Es bestand ein Bedarf an iterativen, inkrementellen, evolutionären Modellen, bei denen Entscheidungen zum richtigen Zeitpunkt getroffen werden können. In den 1970er Jahren gab es erste Ansätze mit evolutionärem Management und adaptiver Softwareentwicklung.

Das Aufschieben von Entscheidungen, die Dekomposition und damit die langsame Gewinnung von Informationen sowie die Beachtung der Reversibilität sind grundlegende Anforderungen in agilen Frameworks. Es hilft uns, Entscheidungen aufzuschieben, bis wir sie sicher treffen können, und Entscheidungen, die zu negativen Konsequenzen führen, schnell und kostengünstig rückgängig zu machen. Wie das Agile Manifest uns sagt: Auf Veränderungen zu reagieren ist wichtiger als einem Plan zu folgen.

Software-Architektur

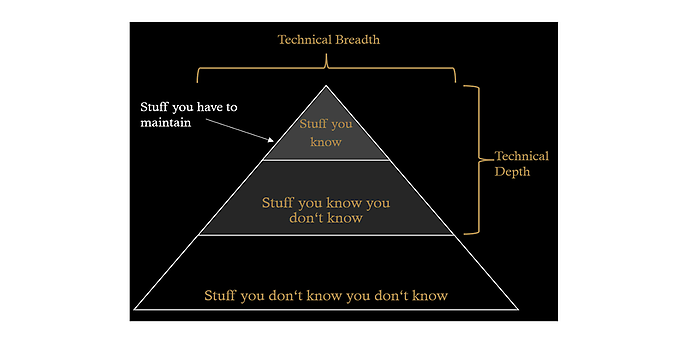

Architekten sind oft mit wichtigen Entscheidungen unter ungewissen Umständen konfrontiert. In der Architektur gibt es einige Ansätze, wie ein Architekt mit Entscheidungen unter Unsicherheit umgehen kann. Der Bereich der Architektur ist sich der epistemischen Unsicherheit bewusst. Wie Neal Ford und Mark Richards mit dieser Pyramide zeigen.

Es gibt ein tiefes technisches Wissen über Programmiersprachen und Frameworks, das gepflegt werden muss. Außerdem gibt es Dinge, von denen ein Architekt weiß, dass er sie nicht weiß. Es gibt aber auch die Dinge, von denen Architekten nicht wissen, dass sie sie nicht wissen. Dieser Bereich der Pyramide sollte möglichst klein gehalten werden. Wenn möglich, wird Architekten oft geraten, eine Entscheidung aufzuschieben und sich so viele Optionen offen zu halten, wie sie können. Manchmal führt kein Weg daran vorbei, sich sofort zu entscheiden. In diesem Fall ist es wichtig, die Reversibilität im Auge zu behalten. Ein einzelner und perfekt entkoppelter Microservice kann beispielsweise später viel billiger und schneller ersetzt werden als winzige Kieselsteinchen in einem “Big Ball of Mud”.

A good architect maximizes the number of decisions not made.

Robert C. Martin, Clean Architecture

Management

Im Management wird oft davon ausgegangen, dass alle Gründe für eine Entscheidung mit Zahlen begründet werden müssen. In einer Welt der Unsicherheit liegen uns nicht alle Zahlen vor. Im Jahr 2006 wurden zwölf schwedische Manager in der Forstwirtschaft befragt, wie sie mit riskanten Entscheidungen umgehen. Die häufigsten Antworten waren "die Entscheidung delegieren", "Risiken vermeiden" und "die Entscheidung aufschieben". Als weitere Maßnahmen nannten sie "eine Pilotstudie durchführen" oder "zumindest einen Teil des Risikos an Partner abtreten".

In einer großen Studie aus dem Jahr 2012 mit 1.000 US-CEOs wurden die Manager gebeten, die Faktoren zu bewerten, die ihre Entscheidungen über die Kapitalzuweisung beeinflussen. Es geht also darum, wie finanzielle Mittel für Projekte zugewiesen werden, was eine wichtige und immer wiederkehrende Entscheidung in Unternehmen ist. Von insgesamt zehn möglichen Antworten wurde das "Bauchgefühl" auf Platz sieben eingestuft.

In Organisationen

Alle treffen Entscheidungen innerhalb einer Organisation. Egal, ob es sich um einen Sportverein oder ein großes Unternehmen handelt. Entscheidungen werden entweder zentralisiert oder dezentralisiert getroffen. Außerdem werden sie je nach der bestehenden Kultur in der Organisation autokratisch oder demokratisch getroffen. Demokratisch am ehesten, wenn ein hohes Maß an Vertrauen in die Unterstellten besteht. Oft gibt es eine Art eingebaute Kultur, die den Menschen vorgibt, was richtig und was falsch ist.

Schlussfolgerung

Es gibt immer Unsicherheit, und es kann wichtig sein, sich dieser bewusst zu sein und sie zu akzeptieren. Es gibt keine allgemeine Anleitung, wie man die optimale oder eher eine zufriedenstellendste Entscheidung trifft.

“We demand rigidly defined areas of doubt and uncertainty!” ― Douglas Adams, The Hitchhiker’s Guide to the Galaxy

In unserem Arbeitsalltag müssen wir ständig kleine und große Entscheidungen unter unsicheren Umständen treffen. Der Mensch hat einen großen Werkzeugkasten, wie er damit umgehen kann. Darüber hinaus gibt es einige Strategien, die sich bei der Bewältigung von Entscheidungen unter Unsicherheit in der IT bereits als hilfreich erwiesen haben:

- 1. Verschiebe Entscheidungen, wenn möglich, und minimiere die Unsicherheit.

- 2. Zerlege Problembereiche in Herausforderungen mit vollständiger Sicherheit.

- 3. Halte Arbeitsergebnisse (Systeme, Lösungen, Dokumente usw.) evolutionär.

- 4. Es ist in Ordnung, Heuristiken (schlau) zu verwenden.

Mehr über spannende Themen aus der Welt von adesso findet ihr in unseren bisherigen Blog-Beiträgen.