11. Mai 2022 von Jan Jungnitsch und Ann-Kathrin Bendig

Data Driven Insurance – Digitale Geschäftsmodelle ganzheitlich automatisiert!

Big Data ist in der Versicherungsbranche kein Fremdwort mehr. Die Menge an Daten nimmt mit zunehmender Digitalisierung immer weiter zu. Die Herausforderung für Versicherer besteht darin, aus der Menge an Daten Qualität und Vollständigkeit zu generieren. Und somit aus der Datenflut entscheidungsrelevante Informationen zielgerichtet zu analysieren und einzusetzen, um maximale Mehrwerte zu erzielen. Diese Mehrwerte dürfen sich aber nicht nur auf einen Teilbereich, eine Sparte oder einen Prozess beziehen, wie etwa der Einsatz von Künstlicher Intelligenz zur Optimierung exakt definierter Use-Cases, sondern muss vielmehr das gesamte Unternehmen umfassen: Dem Versicherer kann die Transformation zu einem datengetriebenen Unternehmen gelingen.

Doch was bedeutet datengetriebene Versicherung?

Die datengetriebene Versicherung trifft ihre Entscheidungen auf Basis von Daten und daraus generierten Modellen. Die Nutzung von Daten geht über die Unternehmensgrenzen hinaus und klassische Unternehmensstrukturen verschwimmen gänzlich bezüglich der Nutzung von Daten und der Umsetzung von Geschäftsmodellen. Es entstehen Datenökosysteme, indem verschiedenste Datenquellen innerhalb und außerhalb des Unternehmens genutzt werden. Zur Nutzung extern verfügbarer Daten können z. B. DataLakes herangezogen werden. Diese stellen eine Art Marktplatz dar, der Daten zur Verfügung stellt oder aber auch Daten als „Produkt“ entgegennimmt.

Besonders Teilbereiche wie die Tarifierung oder Risikomodellierung stützten sich schon immer auf vergangene Ereignisse, was den Grundgedanken der Versicherung innehat. Datenanalyse an sich ist also kein Neuland für Versicherer. Bei Data-driven Insurance geht es allerdings vielmehr darum, dass auch Unternehmensentscheidungen datengetrieben getroffen und in Prozessen automatisiert werden. In der konkreten Umsetzung solcher Vorhaben unterscheiden wir zwischen Kreisläufen, die interne Prozesse steuern, wie z. B. Schaden oder Leistung auf der einen und Produkt- und Tarifgestaltung auf der anderen Seite.

Data-driven bedeutet aber auch, das Bewusstsein dahingehend zu schärfen, welches Potenzial von Daten, über die ein Versicherer verfügt, ausgeht. Dieses Asset liegt hier bei den meisten Versicherern brach und wird nicht genutzt. Dabei lässt sich hierüber der Geschäftswert langfristig signifikant steigern. Aufgrund der Fokussierung der Datenanalysen auf bestimmte Teilprozesse fehlt vielen Versicherern schlichtweg das Bewusstsein dafür, welche Menge an Daten besonders durch die kundenseitige Digitalisierung im Unternehmen vorhanden ist, in welcher Qualität sie vorliegen und wie beschränkt das Potenzial derzeit nur ausgeschöpft wird. Doch das alleinige Vorhandensein von Daten genügt nicht.

Die Grundlage für Data-driven Insurance bilden moderne Datenplattformen. Im ersten Schritt werden die Daten aus unterschiedlichen Quellen strukturiert oder unstrukturiert zur Verfügung gestellt, sodass sie im Anschluss veredelt und genutzt werden können. Nun bilden sie – einfach gesagt – eine Basis für datengetriebene Services.

Mit Data-driven Insurance können Versicherer entscheidende Mehrwerte und Wettbewerbsvorteile erzielen:

- Kostenoptimierung

- Optimierung des Kundenservice durch Reduzierung der Reaktionszeiten (Effizienzsteigerung)

- Bessere Produktplatzierung und besseres Produktangebot durch gesteigerte Kundenkenntnis

- Kontinuierliche Verbesserung von Entscheidungsprozessen durch Datenobjektivierung

- Standardisierte Entscheidungen unabhängig von der Berufserfahrung

- Schaffung eines einheitlichen Standards

Welche Voraussetzungen werden für Data-driven Insurance benötigt?

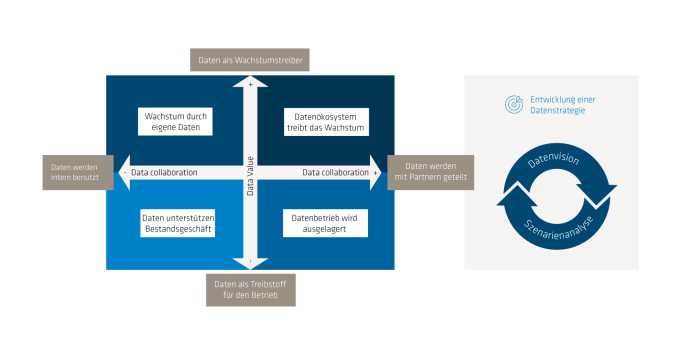

Beim Erstellen einer Datenstrategie ist es sinnvoll, sich deren Kern oder die „Datenvision“ mithilfe einer Szenarienanalyse zu erarbeiten. Diese dient als Grundlage für einen ausführlichen Diskurs über die zugrundeliegenden Ziele und Herausforderungen, um datengetriebenes Geschäft zu ermöglichen.

Eine Bewertung anhand eines Portfolios, mit den Dimensionen des Datenwerts und der Form der Kollaboration, ist ein weiterer Baustein zur Festlegung einer Datenstrategie, verbunden mit möglichen Geschäftsmodellen.

Welche Auswirkung hat Data-driven Insurance auf die Organisation?

Das Verschwimmen der klassischen Unternehmensstrukturen im Hinblick auf die Datennutzung hat auch Auswirkung auf die Organisation und deren Zusammenarbeit. Das Silodenken muss aufgelöst und mittels Interdisziplinarität eine noch bessere Zusammenarbeit erreicht werden. Die Organisation richtet sich vollständig an dem Wertstrom aus. Die Basis bei den Versicherern wird durch folgende Faktoren neu geprägt:

- Zusammenarbeit von crossfunktionalen Teams

- Ein agiles Mindset

- Eigenverantwortung übernehmen

- Entscheidungskompetenz ermöglichen

- Kundenorientierung in das Zentrum von Produktentwicklung stellen

Fazit

Versicherer benötigen eine vertrauenswürdige Datenbasis, auf deren Grundlage wiederum neue Erkenntnisse gewonnen und neue Services angeboten werden können. Demnach wächst der Anspruch an Datenqualität, -quantität und management enorm. Versicherer müssen ihre Ansätze zur Gewinnung, Speicherung und Verarbeitung von Informationen überdenken, um das gesamte Potenzial nutzen zu können und den Weg für eine datengetriebene Versicherung zu ebnen.

Die Basis solcher Vorhaben bildet eine Datenbasis mit einem entsprechenden Reifegrad. Hier liegt häufig die erste Hürde. Wer heute zu der Erkenntnis kommt, dass seine Daten den Anforderungen nicht standhalten, sollte hier anfangen, die Grundlage zu schaffen – dies ist eine Investition in die Zukunft, die sich lohnt!

Mehr über spannende Blog-Beiträge aus der adesso-Welt findet ihr hier.